|

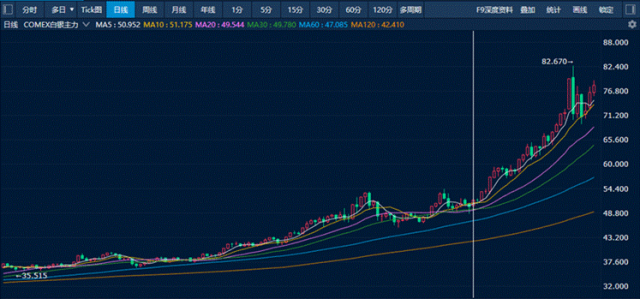

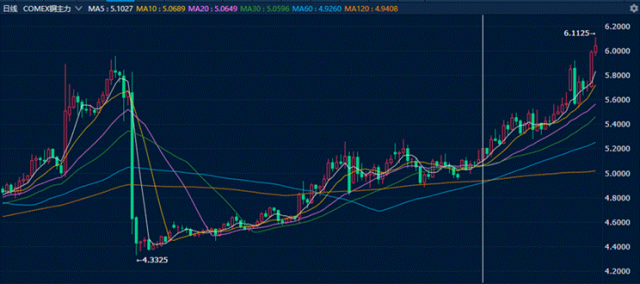

新华财经北京1月8日电 2025年金属毫无疑问是商品市场最亮眼的板块,自11月份下旬开始虽然黄金在经历了三年的上涨之后,涨势有所收敛,但在黄金“熄火”后,在供应偏紧、资源争夺和投资需求等共同作用下,商品属性较强的白银和铜开启了加速上涨之路。 尤其在2025年的最后一个月内,COMEX期铜连续第五个月实现月线上涨,月度涨幅扩大至近8%;COMEX期银月内更是一度飙升超30%,使得全年的涨幅累计达到约170%。  图1:COMEX白银11月下旬开始加速上涨(图片来源:新华财经专业终端)  图2:11月下旬COMEX铜价加速上涨行情(图片来源:新华财经专业终端) 分析认为,在全球“去美元化”趋势不断强化的背景下,AI人工智能、新能源等新质产业的快速发展,正在重新定义银、铜等金属的战略价值,这使得“黄金为锚、银铜起舞”的格局在可预见的时间内仍将延续,金银铜的上涨趋势难以根本扭转。 但也需要留意的是,在经历了2025年的高波动之后,随着宏观和基本面的边际变化、监管机构强化风控等一系列扰动因素之下,金属市场波动料将有所收敛,调整风险随着价格的攀升同步积聚。 黄金为锚、银铜起舞长期涨势难改 随着2022年俄乌冲突爆发,美元“武器化”开启了全球加速“去美元化”的进程,黄金作为最一般等价物就开启了重新定价之路。在此后的三年内,金价单边上涨并连续突破3000、4000美元整数平台,连续刷新历史新高。 往后看,美元信用弱化的周期仍在延续,这意味着全球央行购金的需求仍将持续,加上地缘紧张局势仍在延宕,美债规模仍在扩大,黄金的货币属性、避险属性仍将推高价格中枢。 相比之下,银铜尽管在金价上涨之初略显被动,但随着AI和新能源产业的快速发展,银铜矿供应不足、需求旺盛的影响开始显现。而美联储在2025年调整货币政策方向,更是令银铜在资源稀缺性驱动下,开启史诗级的补涨之路。 从白银视角来看,光伏产业用银需求的快速增长以及电子元器件等对白银需求的上升,使得全球银市已经持续五年结构性短缺,并将在“AI”叙事破灭之前继续提升白银的工业需求,这足以给银价进一步上涨提供稳定的基本面支撑。 铜需求虽然仍部分受限于传统房地产等行业近年的弱势表现,但AI热潮驱动算力需求高涨,使得铜需求稳定增加,加上矿端紧缺夯实铜价底部,供应约束强化和需求新增长极的释放意味着“高铜价”的态势仍将延续。 短期波动或相对收敛 尽管金属内生的逻辑使得各大机构仍将其视为2026年最看好的板块之一,但在经历了2025年全年的高波动之后,金属波动短期或将收敛。 从黄金视角看,2025年四季度,金价的波动相较过去三年已经出现明显下降。而对于2026年的金价目标,虽然多数机构仍普遍看好金价将达到5000美元,但对于目前的价格中枢而言,涨幅已经缩小。 白银方面,2025年四季度尤其是12月份银价的飙升,其重要原因在于COMEX期银12月合约高持仓与低库存的矛盾。不过,考虑到目前金银比价已经从100以上的高位回落到55左右的均值偏下水平,进一步收窄或需要更多新的白银商品属性方面的支撑。 就铜而言,资源稀缺性支持下,精炼铜市场由紧平衡转向短缺的预期,令铜价易涨难跌。但随着伦铜价格中枢已经抬升至12000美元左右,进一步飙升也需要看到更多的“故事”。 另从资金视角看,金属价格的飙升迫使交易所强化风控,这也意味着金属市场投机交易成本的提高。交易情绪的降温与基本面支撑的稳固相互作用,暗示着金属市场波动料出现相对收敛。 展望2026年,金属市场正从单纯的“价格飙升”转向“价值重塑”的新阶段。当市场波动在监管强化与基本面博弈中趋于理性,精细化的风险管理将取代简单的方向博弈。通过多元化期货工具组合如芝商所旗下的微型白银和微型铜期货,投资者不仅能更敏锐地捕捉铜银等战略资产的长期配置机遇,亦能在波动收敛的周期中,借由精准的衍生品策略,在变局中行稳致远。 (文章来源:新华财经) |

1 小时前

1 小时前

1 小时前

1 小时前

1 小时前