|

SMM 10月30日讯:10月30日,能源金属板块午后快速拉升,指数盘中一度涨逾5%,在一众行业板块中排名前列,能源金属指数今日盘中更是一度触及776.28的高位,刷新2023年2月10日以来的新高。个股方面,天华新能涨逾15%,天齐锂业盘中封死涨停板,西藏矿业、赣锋锂业、中矿资源、盛新锂能等多股涨逾5%。

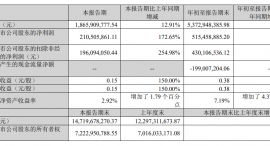

消息面上,中国有色金属工业协会10月29日发布消息称,我国已构建完整的锂产品供应体系。中国有色金属工业协会副秘书长林如海在当日召开的2025年前三季度有色金属工业经济运行情况新闻发布会上介绍,我国碳酸锂、氢氧化锂等基础锂盐,金属锂及其合金、锂离子电池正极材料、电解质等产品的产量连续多年位居全球第一。 此外,近日,不少锂产业链企业陆续发布其2025年三季度业绩报告,而因锂价在三季度明显回暖,不少锂产业链企业业绩也得到明显回温,SMM整理了近期几家锂矿相关企业的业绩情况,具体如下: 雅化集团: 10月29日,雅化集团发布其2025年三季度业绩报,据报告显示,公司第三季度营业收入26.24亿元,同比增长31.97%;净利润1.98亿元,同比增长278.06%。2025年前三季度营业收入60.47亿元,同比增长2.07%;净利润3.34亿元,同比增长116.02%。 雅化集团方面表示,2025年上半年锂行业受整体供大于求以及关税事件扰动,锂盐价格呈下行态势,导致公司锂业务盈利受到较大影响。2025年第三季度,受江西部分锂矿停产整顿等因素影响,锂盐价格有所回升,公司管理层及时调整市场策略,积极对接下游需求,部分客户终端产品市场反馈良好,带动公司锂盐产品第三季度销量大幅增长并创下单季度销量新高。公司第三季度锂业经营业绩回升向好,较去年同期有较大增长,第四季度锂盐在手订单充足。 天齐锂业: 天齐锂业在10月29日发布三季度业绩报告称,公司第三季度营收为25.65亿元,同比下降29.66%;净利润为9548.55万元,同比扭亏为盈。前三季度营收为73.97亿元,同比下降26.50%;净利润为1.80亿元,同比扭亏为盈。 提及公司业绩变动的原因,天齐锂业表示,尽管锂产品销售价格同比下降,但公司控股子公司Talison锂精矿定价机制与锂化工产品销售定价的时间周期错配影响大幅减弱;联营公司SQM业绩预期大幅增长,带动投资收益同比上升;澳元走强带来汇兑收益增加。 赣锋锂业: 赣锋锂业10月28日发布2025年第三季度业绩报告,其中提到,公司第三季度营收为62.49亿元,同比增长44.10%;净利润为5.57亿元,同比增长364.02%。前三季度营收为146.25亿元,同比增长5.02%;净利润为0.26亿元,同比扭亏为盈,增长103.99%。 业绩大幅增长主要系持有的金融资产产生的公允价值变动收益增加以及处置部分储能电站和联营企业LAC带来收益所致,同时销售规模扩大推动收入上升,但受锂价下跌影响,经营性现金流有所承压。 中矿资源: 中矿资源在10月27日发布2025年三季报,公司第三季度营业收入15.51亿元,同比增长35.19%;净利润1.15亿元,同比增长58.18%。前三季度营业收入48.18亿元,同比增长34.99%;净利润2.04亿元,同比下降62.58%。据悉,公司前三季度营收增长主要系公司自供原料锂盐和锂辉石销量增长,新增铜冶炼销售业务。 在锂电业务方面,2025 年三季度,公司所属津巴布韦 Bikita 矿山生产锂辉石精矿 8.1万吨;今年前三季度,公司共生产锂辉石精矿 25.6 万吨。2025 年三季度,公司生产锂盐 8000 余吨,实现销售 1.26 万吨;今年前三季度,公司生产锂盐 3.14 万吨,销售锂盐 3.05 万吨。 2025 年 6 月,为进一步降低锂盐业务生产成本,加速推进绿色低碳发展模式,江西中矿锂业对年产 2.5 万吨锂盐生产线进行综合技术升级改造,投资建设年产 3 万吨高纯锂盐技改项目,预计停产检修及技改时间为 6 个月。项目建成投产后,公司将合计拥有 418 万吨/年锂矿处理能力和 7.1 万吨/年电池级锂盐产能,公司锂盐业务的综合竞争力进一步增强,将更好地应对行业变革与市场挑战。 盛新锂能: 10月24日,盛新锂能发布2025年三季报,公司2025年第三季度营业收入14.81亿元,同比增长61.07%,归属于上市公司股东的净利润8872万元,同比增长132.30%。前三季度营业收入30.95亿元,同比下降11.53%,净亏损7.52亿元。 盛新锂能表示,受行业供需格局等因素影响,锂盐产品的市场价格在第三季度有所回升,印尼工厂开始销售出货,公司第三季度经营业绩较去年同期有所增长。2025年前三季度,公司锂盐产品销售价格较上年同期有所下降,导致营业收入较上年同期下降;同时公司针对存在减值迹象的资产进行减值测试,计提相应的资产减值准备较上年同期增加。 川能动力: 10月28日,川能动力发布2025年三季度报告,报告显示,公司三季度共实现6.09亿元营收,同比去年三季度增加28.52%;归属于上市公司股东的净利润约4148万元,同比大增1,210.80%;公司前三季度共实现20.95亿元的营收,同比下降7.98%;前三季度归属于上市公司股东的净利润总计3.47亿,同比下降44.83%。 对于公司第三季度净利润大幅增长的原因,川能动力表示,一是本报告期(2025 年 7-9 月)公司所属四川能投锂业有限公司投产后,随着产能释放,锂产品销售收入增加,利润增加;二是公司所属四川能投锂业有限公司、四川能投鼎盛锂业有限公司、四川能投德阿锂业有限责任公司按存货成本高于可变现净值的差额计提存货跌价准备,但存货跌价准备较上年同期减少。》点击查看详情 天华新能: 10月25日,天华新能发布2025年三季报,第三季度实现营业收入21.13亿元,同比增长21.47%;归属于上市公司股东的净利润1.89亿元,同比增长113.22%;前三季度实现营业收入55.71亿元,同比增长2.17%;归属于上市公司股东的净利润0.33亿元,同比下降96.44%。 碳酸锂价格在三季度迎来上涨 “金九银十”消费旺季下游需求持续强劲 据SMM现货报价显示,自进入2025年以来,国内电池级碳酸锂现货报价在6月底之前整体呈现震荡下行的态势,除了1月因春节备库带动市场成交活跃,带动碳酸锂价格短暂上行之后,在春节假期结束后,随着上游供应逐步从春节假期中恢复,碳酸锂市场便开始呈现出明显的供应过剩的格局,拖累其价格一路下跌。 不过自进入7月份以来,随着整体宏观氛围的好转,叠加基本面青海和江西地区锂资源供应出现预期减量扰动影响,以及下游需求保持良好增量趋势,碳酸锂价格再度迎来上涨;8月碳酸锂价格环比增幅更是逼近20%,主力合约期货价格也经历多次涨停突破9万元/吨关口。本轮上涨主要受江西地区多家锂矿企业矿权争议影响,其中枧下窝矿山停产已导致锂云母端碳酸锂产量显著减少。市场情绪推动+供需格局反转去库,8月电池级碳酸锂月度均价已逼近7.9万元/吨。

》点击查看SMM新能源产品现货报价 9月碳酸锂价格环比出现小幅回落,虽然下游迎来需求旺季,且当月供应总量低于旺盛的需求,导致碳酸锂市场形成明显的去库格局,但因供需缺口主要通过消耗前期社会累计库存来满足,因此并未对即期供应造成实质性压力。叠加8月价格急涨后的技术性回调需求,共同推动市场看涨情绪降温,9月电池级碳酸锂月度均价回落至7.41万元/吨。 进入10月份,下游需求持续向好,动力市场新能源汽车商用乘用同时快速增长,储能市场供需两旺,强劲的需求持续消耗市场库存,对碳酸锂价格形成支撑。 截至10月30日,电池级碳酸锂现货报价涨至7.82~8.18万元/吨,均价已经成功站上8万元/吨的整数关口,较此前的年底低点5.99万元/吨上涨2.01万元/吨,涨幅达33.55%。 据SMM最新了解,当前碳酸锂供应端维持高位运行,锂辉石与盐湖工艺开工率均保持在60%以上,预计10月总产量有望创下新高。需求侧表现则更为强劲,新能源汽车与储能领域同步增长,持续拉动材料需求,下游材料厂开工率持续走高。尽管锂盐厂在价格上涨过程中存在惜售情绪,导致市场实际成交平淡,但在长协加量以及贸易商囤货的影响下,上游库存已降至低位,市场呈现明显的去库存格局。 综合来看,当前市场呈现供需双增态势,但需求增长更为突出,推动价格连续上行。预计短期内在低库存和强需求支撑下,碳酸锂价格将保持偏强运行。》点击查看详情 而在强劲的需求支撑下,近期碳酸锂期货也持续上涨,截至10月30日,碳酸锂期货主连以1.19%的涨幅报83400元/吨,录得七连涨。

机构评论 中信证券认为,展望四季度,铜、钴价格受供给紧张提振将“继续上行”,锂价则受益于储能需求超预期上涨,贵金属价格虽经历冲高回落行情,但整体看涨思路并未改变。在流动性宽松、各国加强关键资源获取力度背景下,有色等大宗商品投资热度有望延续。 此前中信证券研报还指出,2025年储能政策推动储能电池需求超预期增长,单车带电量提升以及以旧换新政策带动动力电池需求提高。我们预计全球储能及动力电池景气度有望延续,锂盐需求料将继续超预期。锂行业投资高峰期已过,未来主要增量来自现有项目的增产或爬坡,锂资源供应增速预计会逐步下滑。9月锂盐冶炼厂的库销比为28%,降至2022年的水平,锂盐库存水平达到极限值。我们预计2025-2028年全球锂行业供应过剩量分别为10.1/7.8/2.9/1.1万吨,锂供需将逐渐转为紧平衡,锂价底部有望抬升,预计2026年锂价运行区间为8-10万元/吨。建议关注在锂价触底反弹过程中可能受益的低成本标的以及拥有优质矿山资产的公司。 中信建投研报称,今年1-9月份国内储能项目新增招标255.8GWh,同比增长97.7%。考虑到Q4往往为招标旺季,即使保守来看今年Q4招标量同比持平无增长,则全年招标至少可达到361.6GWh。预计明年锂电池总需求有望超过2700GWh,同比增速超过30%,其中储能电池需求超过900GWh,锂电多个环节可能出现紧缺。 瑞达期货表示,供给端,冶炼厂保持较高排产,在新投产产线以及高开工的加持下,国内碳酸锂供给保持稳定增长态势。需求端,下游材料厂排产订单情况较好,动力电池受益于新能源汽车产业消费旺季,储能市场亦保持较高增速,故国内碳酸锂需求表现强劲,产业库存逐步去化。整体来看,碳酸锂基本面或处于供需双增,库存去化的阶段。 光大期货表示,碳酸锂周度供应环比小幅增加,库存仍快速去库,宏观情绪回暖,供给端消息面反复扰动,需求端仍处旺季,社库和仓单连续去库,叠加锂矿价格坚挺,逐步夯实价格支撑,抬升底部价格,短期仍或偏强运行,但需谨慎看涨,但需要注意的是目前仍存在项目复产预期。 |

昨天 20:31

昨天 20:30

昨天 20:29

昨天 20:29

昨天 20:28